到目前为止,2022年给我们呈上来的是一道非常倒胃口的乱炖:持续的供应链问题、欧洲大陆的战争、加密货币的困境以及不断推高的通胀读数,通通都汇入了急速飙升的债券收益率。在此背景下,6月份,标准普尔500指数和欧洲斯托克50指数遭遇熊市(年初至今下跌约20%)。2021年后新冠疫情的乐观情绪似乎已经消退,去年受此乐观情绪影响,标准普尔500指数令人印象深刻地上涨了27%。6月中,市场在乐观的预期中反弹。人们认为适度加息将抑制通胀,同时让最温和的经济软着陆成为可能。

在愁云密布的负面报道中,有一个惊喜是人们对股指波动的温和反应。一个常见的指标是VIX指数,它衡量标准普尔500指数30天的隐含波动率。截至发稿时,标准普尔500指数今年迄今下跌了近10%,而VIX指数今年截至目前为19.7,相比2021年底的17.2变化并不大。1VIX 9月期货(现在的即月合约)今年截至目前为下跌,从2021年底的26.3降至2022年8月16日的23.4。它在6月中达到30多的峰值,而同期标准普尔500指数下跌了22%。2020年初,与股票回撤相反,VIX指数在大约四周内从14跃升至80多。

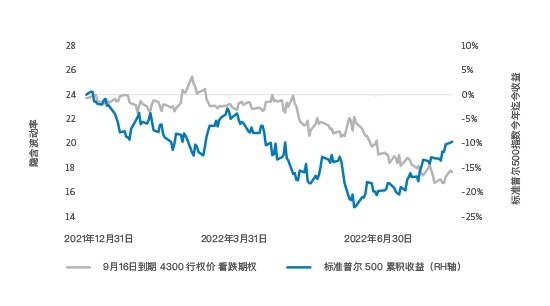

在查看VIX时,重要的是记住VIX是主要基于价内隐含波动率的快照。当标的股票市场下跌时,用于计算VIX变化的参考行权价,走低。这些较低的行权价通常以平价期权溢价进行交易。因此,VIX的变化既受参考行权价变化的影响,也受到“每次行权价”隐含波动率(即个别期权的波动率)变化的驱动。因此,当市场下跌,VIX保持不变甚至下跌时(我们今年有几周已经看到),这通常意味着“每次行权价”的波动性已经显著下降。另外,查看单个期权的波动性也很有意义。下图显示了当前价内合约(标准普尔500 9月4300看跌期权)以及年初至今标的指数的波动性。值得注意的是,尽管市场下跌,但该合约的隐含波动率已从24%降至约18%。2

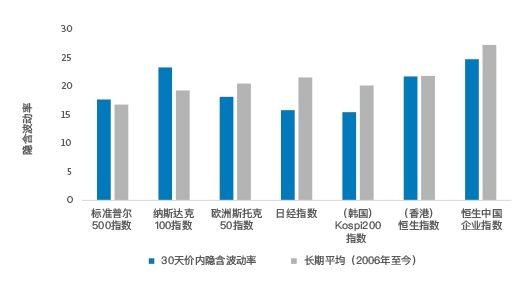

这一趋势不仅限于美国,也发生在其他几个国家,包括欧洲斯托克50指数和韩国的Kospi 200指数(两者年初至今均下跌了约10%或更多)。最终呈现的结果,尽管股市下跌,但股指隐含波动率目前大多仅接近其长期平均水平,部分亚洲市场低于其长期平均水平。3这与其他一些资产类别的隐含波动率变动形成鲜明对比:例如,美国财政部的MOVE指数隐含波动率远高于其长期平均水平。4

但不单是价内波动性被压制。2022年初,值得注意的是下行偏度相对昂贵(偏度是指市场参与者准备为看跌保护性行权价额外多付的程度)。我们认为这表明终端用户持有对冲。这些对冲的货币化似乎是早期市场低谷波动性减弱的一个因素。但对于那些一直在等待大动作的人来说,今年持有波动率对冲是非常痛苦的。现在,钟摆似乎已经转向另一边,因为目前的波动率结构似乎表明终端用户持有的对冲较少:交易商下行仓位较轻,偏度(如果有的话)是有史以来的令人沮丧。换句话说,可能有更多的投资者现在在“裸泳”。

有趣的是,波动率和偏度的走势使得现在成为应用波动率对冲的保护性策略的更有利的切入点,尤其是低波动性和低偏度的另一面意味着重大市场意外的门槛降低。在当前的波动性环境下,标准普尔500指数下跌3.5%已经构成三西格玛事件,这可能会比今年早些时候我们看到的,在更大程度上刺激期权市场。

这让我们对未来几个月有所期待。在我们看来,不停歇的通胀和日益强硬的央行反应仍然是市场关注的焦点。虽然美联储已经开始紧缩周期,但就在3月下旬,FOMC(联邦公开市场委员会)参与者预测的中位数表明,联邦基金利率将达到3%以下的峰值。此后,通胀数据大多继续出人意料地上行。但按照历史标准,目前略高于3.5%的预期峰值仍不算高。2008年全球金融危机以来、直到最近,通胀压力普遍较低,之前的实际利率也明显正相关。紧缩周期通常以实际利率显著升高而告终。因此,央行仍然滞后于曲线的风险是可见的。在欧洲,欧洲央行的工作特别艰难:高通胀、增长担忧和碎片化风险限制了其加息的能力。甚至连欧洲央行职工工会也一直在抱怨薪酬不足以抵御通胀。5

虽然市场定价为天鹅绒般的软着陆,但经济本身也仍然存在疑虑。通胀数据中穿插着衰退信号,包括美国GDP的大幅下跌和美国房地产市场的恶化(或多或少有点2000年代后期的既视感)。此外,二季度财报的主要方面“没有担心的那么糟糕”并没有激发人们对下一个季度的信心。除此之外,在即将到来的冬季,欧洲各地都预见到严重的能源短缺。由于通货膨胀的预期居高不下,尽管年初至今债券已经损失惨重,政府债券作为“避险资产”的传统角色似乎仍然受到挑战。6

在充斥着不确定性的时候,波动性可以成为任何投资组合的有效组成部分。波动性策略既可以是收益的来源,也可以是分散风险的利器。期权的不对称收益模式允许在波动性市场中存在低效率,因为市场参与者可以为了不同的目的交易相同的期权,也因为所涉及的复杂性:相对价值波动性分析可能需要大量的数据并了解各个市场的细微差别、流量和流动性动态。

期权的另一个好处是能够根据投资者的目标定制策略和投资组合,以获得更量身定制的解决方案。当投资经理能力足够时,定制可以调整并组合波动性策略,以满足特定的投资组合目标,比如规避尾部风险。这能进一步增强分散投资的优势,并潜在地提高投资组合的总体收益。

最后,面对一个仍然不明朗的市场环境,在2022年迄今为止的低迷的股指波动反应中仍有一线希望:当前的市场格局为股指波动策略提供了更具吸引力的切入点,尤其是相对于其他资产类别。对于懂行的投资者而言,存在提高风险调整后收益的潜在可能。

–––––––––––––––––––––––––––––––

关于作者

Govert Heijboer先生,True Partner联席CIO, 自2003年起,活跃于欧洲及亚洲衍生品市场的做市商交易及头寸交易。他在位于阿姆斯特丹的Saen Option公司,从交易员/研究员做起,于2007年成长为衍生品交易总监,并进入执行运营团队。2008年,他移居香港,设立Saen Options香港分公司,并统揽新公司的全部交易活动。Govert拥有管理学博士学位及荷兰Twente大学应用物理学的理学硕士学位。他是创始合伙人,自2010年3月起便致力于推动True Partner Fund的面市。

Tobias Hekster先生,True Partner联席CIO,在过去的21年间以不同身份活跃于全球各类交易市场。1998年,他在阿姆斯特丹IMC以场内交易所代表起步,建立了场外套利交易席位,带领芝加哥办事处完成了从场内交易到电子交易的转变,并在香港设立了亚洲波幅套利交易席位。Tobias拥有荷兰Groningen大学的经济学硕士学位。除了高级策略官的身份之外,他还曾在香港中文大学担任兼职副教授,并在台湾国立大学担任金融实践兼职教授。

Robert Kavanagh先生,CFA,True Partner投资解决方案负责人,自2004年以来一直从事对冲基金行业,2019年加入True Partner。在加入True Partner之前,他是高盛资产管理的执行董事,在高盛另类投资和管理者选择集团(AIMS)服务了15年。Robert拥有丰富的对冲基金投资经验,以及与各类对冲基金投资者的广泛合作。Robert是CFA持证者,他拥有英国Bristol大学哲学与政治一级荣誉学士学位,并在那里获得了社会科学奖学金。

–––––––––––––––––––––––––––––––

本文的出版物以 PDF 格式提供。通过以下链接下载:

如果市场还没有崩溃,那就让它波动吧>>

–––––––––––––––––––––––––––––––

1. 截至2022年8月16日

2. 除非另有说明,数据截至2022年8月16日。LH轴以中等价格显示隐含波动率。 此处的任何内容均不构成购买证券的要约或要约邀请。过往表现并不保证或预示未来结果。资料来源:祜利,彭博社。

3. 使用30天价内隐含波动率。长期平均值使用的数据自2006 年 1 月至 2022 年 8 月 16 日。除非另有说明,数据截至2022年8月16日。资料来源:祜利,彭博社。

4. 使用2006年1月至2022年8月16日的同期

5. “拉加德拒绝欧洲央行员工对与价格挂钩的加薪请求”,彭博新闻社,2022年5月9日

https://www.bloomberg.com; 另见“欧洲央行员工工会要求更多薪酬以防范通货膨胀”,彭博新闻社,2021年11月24日 https://www.bloomberg.com

6. 例如,彭博美国国债指数:截至2022年8月16日,10年期政府债券的多头指数年初至今下跌20%